7/1 施行 相続法改正③ 持戻し免除の意思表示の推定規定

みなさま、こんにちは。

今日もめちゃくちゃ暑いでね。汗かきなのでこの季節は大変です💦

体調を崩さぬように、がんばっていきましょう!

今日も相続法改正についてです。

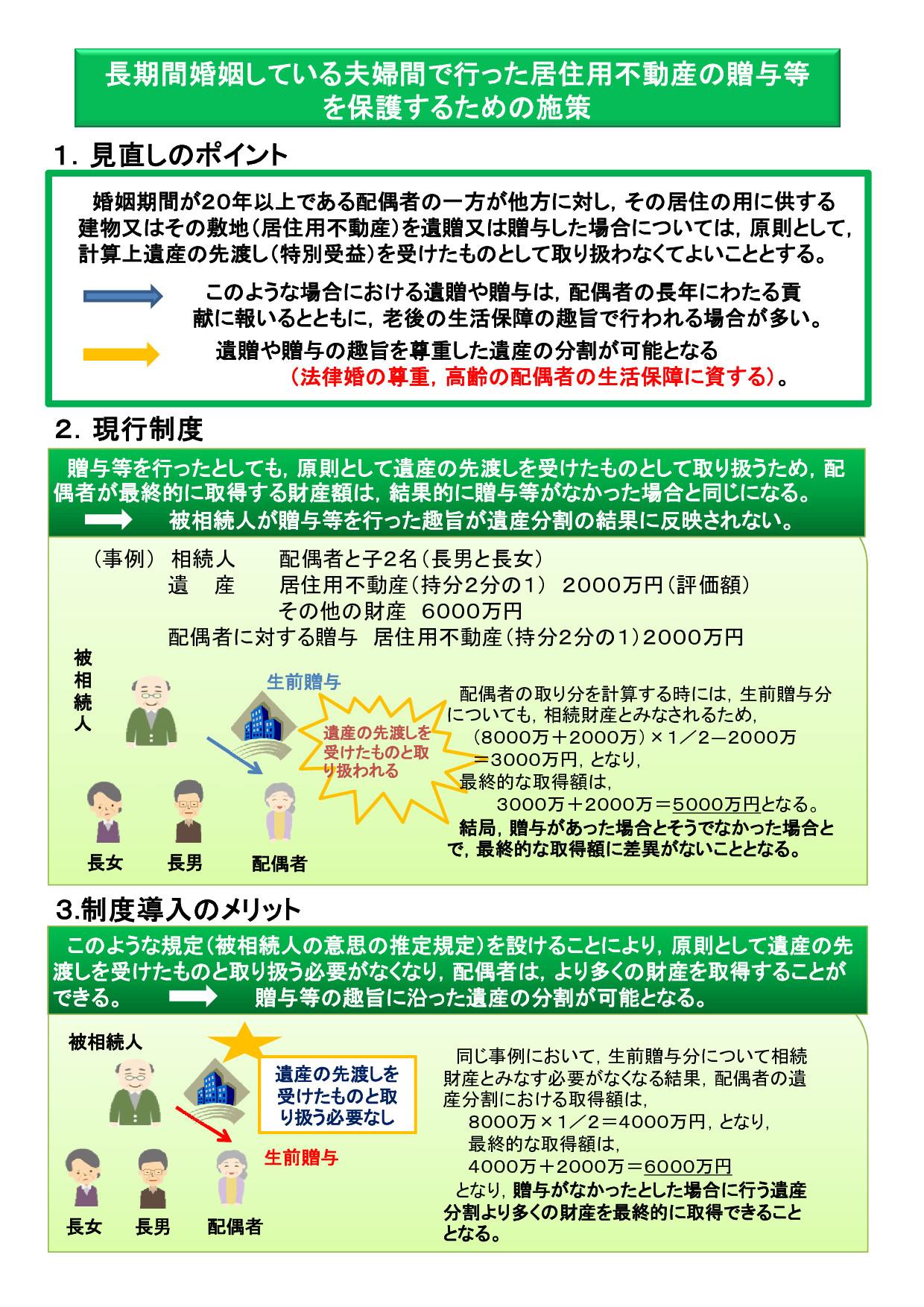

持戻し免除の意思表示の推定規定

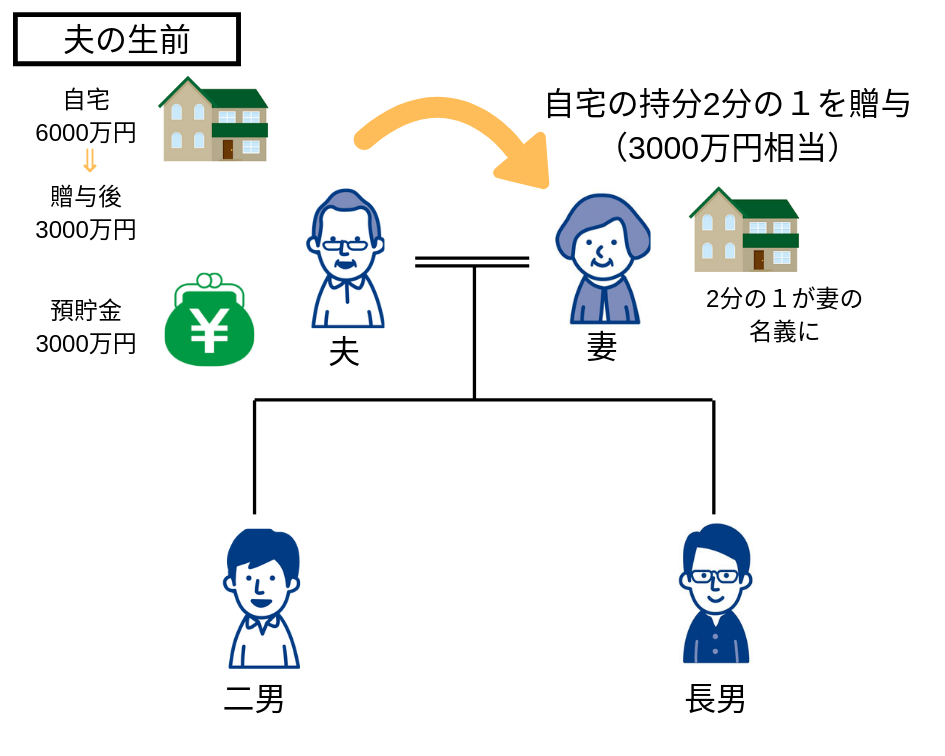

夫の財産は、贈与の前は自宅(6000万円)と預貯金が3000万円であった。

夫が生前に妻に居住用不動産(自宅)の2分の1(3000万円相当)を贈与していたため、

これまでの場合

配偶者が(夫)が生前に他方配偶者(妻)に対して居住用不動産の全部又は一部を贈与し特別受益となる場合、これまでは、原則として遺産の先渡しを受けたものとして取り扱い、贈与した財産も相続財産とみなして(これを持戻しと言います。)各相続人の取得額を算定することとなっていました。

そうなると、妻が最終的に取得する財産額は、結果的には贈与を受けなかった場合と変わらないことになります。(遺産分割協議で合意して、異なる分けかたをすることも可能です。)

上記の例の場合、夫の死亡時の遺産としては、不動産の2分の1(3000万円)と預貯金3000万円で合計6000万円となります。

しかし、生前に妻に不動産の2分の1(3000万円)を贈与しているため、持戻し免除の意思表示をしていなければ、妻に対する特別受益として相続財産に持戻して、相続分の算定をすることになります。

すると、遺産としては合計9000万円として計算することになり、法定相続分で分ける場合は妻の相続分は2分の1の4500万円となり、さらに生前に贈与された3000万円を差し引いて1500万円を取得することになります。

もし、夫が生前に贈与をしていなかった場合は、不動産の6000万円と預貯金の3000万円の合計9000万円で、妻は4500万円取得できることとなり、結局贈与した時としなかった時とでは妻の取得できる総額は変わらないことになります。

改正後は?

特別受益の持戻しの制度は、相続人間の衡平を図るものですが、居住用不動産の購入や維持については夫婦の協力によってなされることが多く、夫が妻へ居住用不動産を贈与する際は、妻の貢献に報いるという認識であり、贈与であるといった認識はなく相続の際に妻の相続分から贈与した分を減らすとの意図はない場合が多いと思います。

このため、妻の相続分から贈与した分を減らすとの意図はない場合、持戻しをしなくていいという意思表示(持戻し免除の意思表示といいます)を別途しておくべきですが、実際は持戻しの免除の意思表示をされていないケースも多いと思われます。

そこで、一定の場合に持戻し免除の意思があったものと推定して妻を保護する趣旨で創設されたのが、「持戻し免除の意思表示の推定規定」です。

一定の場合とは

この、創設された「持戻し免除の意思表示の推定規定」ですが、一定の要件があります。

①婚姻期間が20年以上の夫婦の一方配偶者から他方の配偶者に対する贈与等であること

上記のように、夫の財産の形成・維持についての妻の貢献は高いものと考えられ、妻へ贈与がなされた場合、その趣旨は妻の貢献に報いるとともに、妻の老後の生活の保障を考えての場合が多く、遺産分割に際して特別の配慮をする必要性が高いと言えます。

そこで長期間にわたって婚姻期間にある夫婦間の贈与等であることが要件となります。

なお、贈与等の時点で婚姻期間が20年以上経過していることが必要であり、相続が発生した時点で婚姻期間が20年以上経過していても、贈与等がなされたのが20年未満の時点であった場合は適用されません。

離婚して同じ相手と再婚した場合は、婚姻期間を通算して数えることになります。

②贈与等の目的が居住用不動産であること

財産のうちでも居住用不動産については、一般的に老後の生活保障を観点に行われることが多く特に重要であることを考慮して、贈与の対象を居住用不動産に限定しています。

③遺贈又は贈与によること

生前贈与の場合だけではなく、居住用不動産の遺贈も適用になります。

居住用不動産の遺贈であっても、残された妻の生活保障の観点からなされるものであって保護の必要性があることは生前贈与と異ならないとの考えからです。

改正後の帰結

上記の事例の場合、改正後の算定では、夫から妻に居住用不動産の贈与がなされていますが、要件を満たしているので夫に持戻し面j免除の意思表示があったものと推定されます。

これにより、贈与部分の持戻しをする必要がなく(相続時の財産は6000万円として算定する)、法定相続分の割合で分割した場合の妻の相続分は3000万円であり、生前に贈与を受けた分と合わせると6000万円の遺産を取得できることになり贈与がなかった場合の4500万円と比べて多くの財産を取得することになります。

妻6000万円 × 1/2(法定相続分) = 3000万円

生前贈与分(居住用不動産の2分の1 3000万円)と合わせて、6000万円

なお、この規定は贈与等がされた時点での持戻し免除の意思があったと推定するものであることから、贈与等がされた不動産が居住用であるかどうかは原則として贈与等の時点で判断されるものと思われます。

また、贈与等が施行日(7月1日)以降になされたものであることが必要であり、相続の発生が新民法施行日以降であっても、贈与等がなされたのが施行日前である場合には適用されません。

(出典 法務省ホームページより)

(出典 法務省ホームページより)

相続手続については、まずはご相談を。 相談は0円・土日、夜間の相談も可能です。

弊所では、これまで様々な相続手続きのお手伝いをしてきました。

お話をお伺いすると、「ご自宅の不動産の名義変更」から「亡くなった方と音信がなかったため財産調査が必要な方」、「相続人に行方がわからない方がいる」、「空き家となる不動産をどうすればいいか」、「借金を相続したくない」など相続に関するお悩みは様々です。

1⃣1つ1つのお悩みを定型的にせず、1つ1つご家庭の状況を考慮したサポートをいたします。

2⃣丁寧に迅速にお手続きを進めます。

皆様のご家庭にとって必要なお手続がわからない、といった場合は、まずは当サイトの無料相談をご利用いただくと、「必要なお手続」、「お手続の難易度」、「必要な資料、書類」、「司法書士に依頼した場合の費用「不動産の登記等に要する法定実費の目安」、「手続期間の目安」などをご案内しておりますので、わからないことは何でも聞いてください。

まずはお気軽に無料相談をご予約ください。